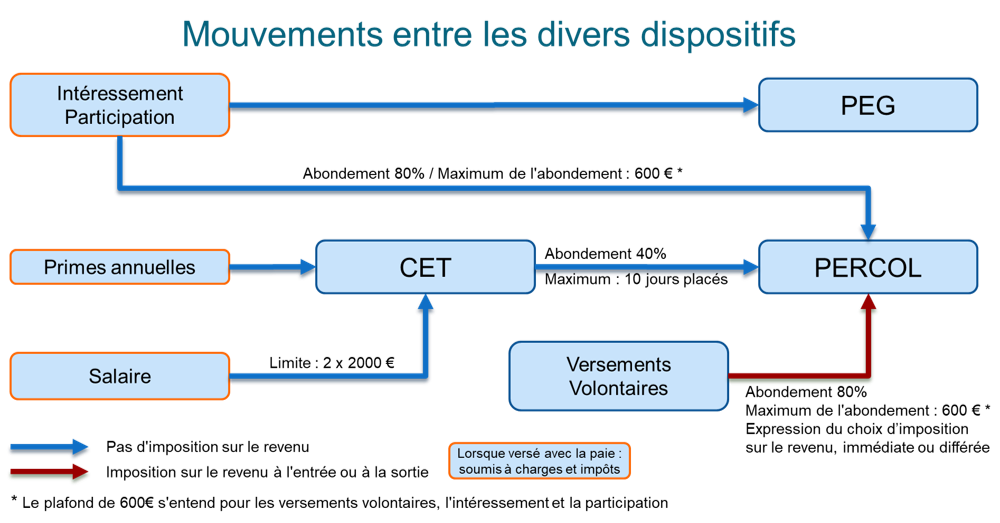

Fiscalité, abondement et mouvements des placements

1 septembre 2023

Schéma global

Part variable / CET

Les placements de la part variable sur le CET CT ne sont pas imposables immédiatement (car rien n’est versé au salarié) tant que ces jours ne sont pas : soit pris en congés, soit monétisés. Ils sont imposables sur le revenu, lorsque les congés correspondants sont pris (comme les autres congés ou jours travaillés).

Les jours contenus dans les CET CT ou CET LT peuvent être placés sur le PEG ou le PERCOL lors des campagnes de versements volontaires. Ces placements sont exemptés d’imposition sur le revenu.

Ils sont abondés à hauteur de 40 % dans la limite de 10 jours par an (année civile) lorsqu’ils sont placés sur le PERCOL.

Au-delà de 10 jours, ce placement est imposable et retenu à la source. Autrement dit ce n’est pas l’équivalent de 10 jours qui arrive sur le PERCOL mais 10 jours x (1 – taux marginal d’imposition). Dans tous les cas CSG et CRDS sont prélevés avant transfert et les montants concernés apparaissent sur la feuille de paye

Intéressement et participation

Les sommes relatives à l’intéressement et à la participation subissent la CSG et CRDS immédiatement.

Ils sont imposables sur le revenu s’ils sont payés directement.

Ils ne sont pas imposables sur le revenu lorsqu’ils sont placés sur le PEG ou le PERCOL.

Dans la limite de 750€ (ce qui donne l’abondement maximum de 600€) par année civile, les versements sur le PERCOL bénéficient d’un abondement de 80%.